PostPrime ポストプライムで、初心者向けのビデオ、音声、投稿を一挙公開!資産形成、ETF、投信信託、注目銘柄、仮想通貨の情報をいち早くゲット!最新のトレンドやチャート分析、初心者向けの記事をアップします!PostPrime 3月まとめ 音声で的確に10分で金融、経済、情勢、市況を解説!

ポストプライムの使い方、楽しみ方、儲け方の記事はこちらです。

ごめんなさい。ツイッターやMETAと何が違うのですかね?。。。

怪しい商品をススメられる?お金がとられる?

ポストプライム(通称ポスプラ)は、お金について赤裸々に投稿したらり、速報で世界の経済イベントなどが飛び交う、お金に特化したソーシャルネットワークです。

決して、情報商材やスクールの売り込みのプラットフォームではないよ。

そんな、ポスプラに著者が投稿している記事を紹介します。

この記事でわかること

最新記事

こんにちは!マットです。3月の初心者向け投資、資産形成、ニュースの読み方、中期的な経済市況、2022年のトレンド解説記事を紹介!

3月の急回復から、4月は利確の月へ。アノマリーの賞味期限を観ながら相場を楽しみましょう!

紹介銘柄やセクター分析がかなり良い結果となりました。資産を守りながら、安全を願いましょう!

音声は、noteかPostPrime(ポストプライム)で無料できいてださい!

🗽 今週の相場:方向感の無い相場

と題して、今回もみなさんと一緒に、元気よく投資について学んで行きたいと思います。いつも”スキ”、楽しいコメント、シェア、通知、そして購入を本当にありがとうございます。

音声と合わせて読んでくださいね!https://note.com/matt2cents/n/na1726c0b336chttps://note.com/embed/notes/na1726c0b336c

先週は週初めは強気、その後機関投資家によるミニSQによる折込などで相場が一服。半値戻しでレンジ相場へ。チャートは再度下落基調も示しておりアノマリーの個別銘柄買い入れと売り・ショートポジションの綱引きか。

週半ばの米国・CPI(消費者物価指数)の上振れつまりインフレに注目。

米国・小売売上高の消費動向が注目。弱い結果となれば、スタグフレーション(物価高と景気後退の併存)リスクが一段と意識され、相場の重しへ。

従い今週の日経平均は方向性がない軟調相場か。下旬から本決算発表が始まるのを前に、米金利動向や外部環境の不透明感。一足先に2月期決算企業の個別株物色か。

加えて、中国の新型コロナ感染拡大とロックダウンによる中国経済の減速も日経の上値を重いか。

《 💰環境認識 》

3指数やや下落。DJI +0.40%,SP500-0.27%,ナス-1.34%

日本は先物で-0.19%、ドイツ英国は+1.5%前後。

米10年債(%): +0.037

米2年債(%):+0.124

VIX:21.55ポイント でやや下落

セクター別結果:セクターは、ディフェンシブ株が堅調

S&P500の11セクターは、ヘルスケア、エネルギー、生活必需品、素材など7セクターが上昇し、不動産、コミュニケーション、公益など4セクターが下落。

目次

- 《 市場 と ニュース》

- 📚FOMC議事要旨

- 📚英国ジョンソン英首相は9日、事前予告なしで首都キーウを訪問。

- 📚米国、輸出規制を強化

- 📚中銀、ルーブル下落阻止目的の資本規制を緩和

- 📚米国株式市場でダウ工業株30種平均は続伸。ハイテク株売り。

- 📚エーザイなど、米でアルツハイマー薬の迅速承認引き続き申請へ

- 📚「理由を説明するAI」実用化、ビジネス激変の可能性

- 📚リチウム生産の「グリーン」技術、巨額投資でも難題

- 📚偵察機から米国製半導体

すべて表示

《 市場 と ニュース》

📚FOMC議事要旨

FRBは3月開催分のFOMC議事要旨の中で、年内数回の0.5ptの利上げの可能性を示唆したほか、保有資産の月額上限950億ドル規模の縮小が適切となるとの見解で合意したことが明らかになった。2017-19年の2倍のスピードで縮小を進めることになる。

ただ、パンデミック時に資産が4兆ドル膨らんだことを考えると、1兆ドルの縮小では、まだ、遅いペースとの見方も。

📚米国株式市場でダウ工業株30種平均は続伸。ハイテク株売り。

米長期金利が上昇し利ざやが改善するとの見方から、ゴールドマン・サックスやJPモルガン・チェースなど金融株が値上がりした。ディフェンシブ株や石油株も買われた。

一方、ハイテク株の比率が高いナスダック総合株価指数は反落。長期金利の上昇で高PER(株価収益率)のハイテク株に売りが出た。

📚エーザイなど、米でアルツハイマー薬の迅速承認引き続き申請へ

製薬大手のエーザイや米イーライ・リリーは8日、アルツハイマー病治療「アデュヘルム」の治験薬について、引き続き米当局に対し迅速承認を求める計画。米食品医薬品局(FDA)の通常審査を経て承認された場合、保険適用を認めるとした。

📚「理由を説明するAI」実用化、ビジネス激変の可能性

米マイクロソフト傘下のビジネス向け交流サイト(SNS)「リンクトイン」は、ある人工知能(AI)ソフトウエアを昨年7月に営業チームに導入して以来、登録料収入が8%増えた。

この「説明可能なAI(XAI)」と呼ばれるこの新分野は、例えば登録を解約しそうな顧客を予想するだけでなく、その結論に至った理由まで説明してくれる。AIが結論を導き出すプロセスを明らかにすることで、新たなビジネスチャンスを生み出す画期的なソフトだ。

リンクトインの営業員らはかつて、顧客がサービスを採用するかどうかについて、自身の直感と散発的な自動警告に頼っていた。

今では、AIが素早く調査と分析を行う。「クリスタルキャンドル」というリンクトインのシステムが、気付かなかったトレンドを検知して、その背景を説明してくれる。

担当者は逃げそうな顧客をつなぎとめたり、他の顧客には高機能サービスへのアップグレードを勧めたりと、営業戦術を磨き上げることができる。

📚リチウム生産の「グリーン」技術、巨額投資でも難題

世界中の自動車メーカーや鉱山会社、投資家が、EV革命に欠かせないリチウムの大部分が供給可能になるとして、DLE関連企業に何百万ドルもの資金を注ぎ込んでいる。

電気自動車(EV)などのバッテリー材料として欠かせないレアメタル(希少金属)のリチウムで革新的な生産技術が注目を集め、鉱業大手のリオ・ティントや米自動車大手ゼネラル・モーターズ(GM)、さらには米エネルギー省までもが開発に多額の資金を投じている。

米国エネルギー省は、著名投資家のウォーレン・バフェット氏率いるバークシャー・ハザウェイがカリフォルニア州の塩水内陸湖、ソルトン湖でDLE技術の試験を行うのに1500万ドルを助成したほか、他のDLE開発プロジェクトへの資金提供も検討。

但し懐疑派からは、飲用水を使わずにリチウムを生産する方法が難しい、あるいはDLEの露天掘り鉱山への反対も。

関連企業としては、バークシャーハサウェイ、テスラ、パナソニック、独BMW、チウム生産世界最大手のアルベマールなど。

📚偵察機から米国製半導体

2016年に回収された偵察用ドローンの中から自社製半導体が見つかった。ドローンからは、インテル、NXP、アナログ・デバイセズ、サムスン電子、テキサス・インスツルメンツ、STマイクロエレクトロニクス製のチップも確認。

ドローンや誘導ミサイル、ヘリコプター、ジェット戦闘機、戦闘用車両、電子戦争装置のような軍事兵器には、いずれも半導体が欠かせない。専門家によれば、十分に実績のある旧型の半導体が使用されることも多いという。今回の米国による制裁下では、最もベーシックな半導体でさえ、禁輸対象である関連団体には出荷できない。

軍事転用どう防ぐか?制裁に対する仕組みが期待される。

📚ソフトバンクG、英インプロバブルのメタバース事業「M²」に投資

ビデオゲームのスタートアップ、英インプロバブルは7日、株主のソフトバンクグループとアンドリーセン・ホロウィッツが主導した資金調達で新プロジェクト「M²(Mスクエアド)※メタバースの基盤となるブロックチェーンを活用したシステム」向けに約1億5000万ドル(約190億円)を集めたと発表。

📚米テスラ、太陽光発電用いたビットコイン採掘で決済企業らと連携

米電気自動車(EV)大手テスラ、米決済サービス会社のブロック、ブロックチェーン(分散型台帳)技術開発のブロックストリームがテキサス州での太陽光発電を用いたビットコインの採掘(マイニング)を巡り連携すると、CNBCが8日報じた。

📚石炭輸入禁止へ、実現時期は未定

岸田文雄首相は8日夕の記者会見で、侵攻に対する追加制裁として、石炭輸入を禁止すると表明した。実現時期については明言しなかった。

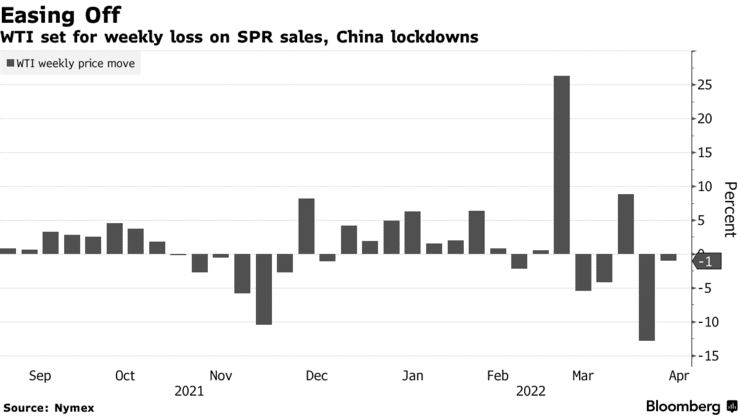

📚 ニューヨーク原油先物相場は週間ベースでは2週連続の下落

大規模な石油備蓄放出の計画に加え、需要に悪影響を及ぼしかねない中国での新型コロナウイルス感染再拡大や米金融当局のタカ派姿勢が重し。

📚米国債券相場で長期は6日続落。

FRBによる積極的な金融引き締めが意識される中、この日も売りが続いた。利回りは一時2.7265%前後と2019年3月以来約3年1カ月ぶりの高水準を付けた。

📚金先物相場は続伸。

米10年債利回りが2.72%台まで上昇していることで、インフレリスクを嫌気し、安全資産とされる金先物に買いが集まり続伸した。混沌化していることも金先物の支えとなった。

📚世界の食料価格、3月は過去最高=国連食糧農業機関(FAO)

小麦、トウモロコシ、大麦、ひまわり油の主要輸出国。黒海を通じて輸出している。

FAOは先月、情勢の緊迫化で食料・飼料価格が最大20%値上がりし、世界的に栄養失調が増える恐れがあると表明していた。

3月の穀物価格指数は17%上昇し、過去最高水準。植物油指数も23%上昇し、過去最高を記録した。

砂糖・乳製品価格も大幅に上昇した。

FAOは、2022年の世界の小麦生産予測を7億8400万トンに下方修正。先月の予測は7億9000万トンだった。冬作物地域の少なくとも20%で収穫が行われない可能性があるとしている。

📚世界は影響を過小評価

「経済協力開発機構」(OECD)は、「世界は影響を過小評価している。長引くほどに不確実性が増し、消費者の支出や企業の投資を妨げる懸念が高まる」と警告。

コモディティ高に直結し、各国の消費者物価(CPI総合・前年比)を高騰させている。ユーロ圏の3月CPIは前年比プラス7.5%と事前予測の同6.7%を大幅に上回り、ユーロ誕生以来の最高となった。中には、スペインのように同9.8%と新興国並みの上昇となった国もある。

📚中ロ同盟の強化・戦争長期化・米引き締め加速

4月6日、両国は極めて強い文言で、両国の関係を深化させようとの意思が感じられる。「様々な分野での協力推進」という文言が盛られれば、当然ながら「安全保障」も、その範ちゅうに入ると思われる。欧米の情報当局は「現時点で中国は兵器の供与は行っていない模様だが、食料や通信機等の支援が判明している」と述べている。

📚英国で新変異株「オミクロンXE」

新変異株「オミクロンXE」が英国で確認されたほか、中国でも新たな亜型が発見。コロナリスクもくすぶり、本決算シーズンを前に、当面相場の上値は重い。

📚上海のコロナ新規感染者、過去最多

上海市、9日の新規感染者は2万4943人-中国全体では2万6355人。米国民に中国への渡航再考促す、上海などの訪問回避を-米国・国務省。

経済鈍化で、日本市場や関連の深い機械・製造業・ソフトバングGなどに影響か。

《 予定 》

11日(月):日・工作機械受注、中・消費者物価指数、中・生産者物価指数

12日(火):日・国内企業物価指数、サークレイスが東証グロースに新規上場、独・ZEW期待指数、米・消費者物価コア指数、米・10年債入札

米・ブレイナード連邦準備制度理事会(FRB)理事がウォールストリートジャーナル(WSJ)のイベントで講演など

IPO:サークレイス<5029>が東証グロースへ

決算→カーマックス

13日(水):英・消費者物価コア指数、欧・ユーロ圏鉱工業生産指数、米・生産者物価コア指数、米・30年債入札

決算→JPモルガン デルタ

日本:チームスピリット<4397>アイドマ・HD<7373>

14日(木):日・決算発表→ファストリ、欧・欧州中央銀行(ECB)が政策金利発表、米・小売売上高、

米・ミシガン大学消費者信頼感指数速報(4月)

決算→TSMC、モルガンS、ゴールドマン、シティグループなど

日本:ティーケーピー<3479>、UUUM<3990>、ココナラ<4176>、ビザスク<4490>、グッドパッチ<7351>、Enjin<7370>

4月15日(金):米・ニューヨーク連銀製造業景気指数、米・鉱工業生産指数(3月)、米・独・英・仏・印・豪・スイス・加・ブ・南ア・NZ・香港・株式市場は祝日のため休場(グッドフライデー)、米・債券市場は休場、など

決算→ユナイテッドヘルス

《 見通し 》

📚FOMC議事録では、複数の理事が量的引き締め(QT)のペースに上限を設けない方針を支持。総じてタカ派色が濃い内容。

事前にFRBのブレイナード理事の発言があったにも関わらず、議事録公表以降も株式市場はあく抜け感が高まらなかった。

米10年債利回りは2.7%台後半と3年ぶりの高値を付けてきており、名目金利から期待インフレ率の指標とされる米10年ブレーク・イーブン・インフレ率(BEI)を差し引いた実質金利は-0.2%を割り込んできた。

インフレ退治に躍起になっているFRBの姿勢を踏まえれば、実質金利が今後プラスに向かっていくことは時間の問題とみられ、金利の一段の上昇に対する警戒感がくすぶる。

但しFRBがタカ派の姿勢を崩さない背景には、米国の強い経済回復への自信の表れでもあるので、5月のQTのギクシャクは必須だとしても極端なCPI上昇、金利上昇、台湾有事、中東問題などの引火点が無い限りもみ合いが続く相場か。

📚米国株「時間軸での調整」が投資家苦しめる

- S&P500種株価指数は今年の取引初日にピークアウト。そこからこれまでに最大13%下げ

- 株式相場は乱高下しつつも今後1年以上横ばいで終わる可能性

- 利上げと地政学的混乱で株式の価値は相対的に下がっていると指摘

- 投資家には「2022年は最もフラストレーションがたまる期間に」

FRB、4%超までの利上げが必要

ゴールドマン・サックス・グループのチーフエコノミスト、ヤン・ハッチウス氏は、米金融当局は過熱状態の経済を冷ますために、現在の予想を「大きく」上回る水準にまで政策金利を引き上げる必要があるかもしれないと述べた。

ハッチウス氏は「米経済のペースが衰えず、特に雇用拡大にかなりの減速が見られなければ、ずっと高い水準、4%超というレンジまで上がる可能性も出てくる」と、8日のブルームバーグテレビジョンのインタビューで語った。

これはゴールドマンとしての予想ではないと同氏は断りを入れた。その上で、40年ぶりの高インフレと1950年以来という労働市場の好調が背景となる中で経済のソフトランディング(軟着陸)を達成するには、金融当局の「巧みなフットワーク」が欠かせないと注意を促した。

📚為替

先週はドル・円は上昇。FRBがインフレ対応に積極的に動くとの観測。

米長期金利は一段と上昇、日米金利差の拡大を見込んだドル買い・円売りが再び優勢。

欧州連合(EU)は4月8日、石炭、木材、化学品などの輸入禁止を盛り込んだ第5次制裁を正式に採択。

欧州諸国の経済活動にも影響、和平実現への期待は大幅に後退しユーロ、日本円などの主要通貨に対する安全逃避的なドル買いも観測。

📚日本株

株式市場では、日印首脳共同声明で日本からインドへ5兆円を目標とした投資の表明が材料。インド関連銘柄が物色。

越境ECを手掛けるBEENOS<3328>は、インド最大のオンライン自動車流通プラットフォームを運営するDroom社など、複数のインド企業に出資。

塩化ビニル製品を主力としているリケンテクノス<4220>は、2019年に設立したインドの連結子会社が思惑。

新興市場見通しは再び「米金利上昇」の逆風強まる。

また4月4日から東証新市場「グロース」がスタートし、週前半は新興グロース(成長)株物色が続いた。しかし、米国でFOMC議事要旨や金融当局の要人発言から急速な金融引き締めが意識され、長期金利の上昇とともにハイテク株が下落。日本でも日経平均が大幅に下落し、これにつれてマザーズ指数は失速する格好。

今週は米国市場でも金利水準が一段と上昇するとともに、ハイテク株比率の高いナスダック総合指数が1%超下落。日本でも今週後半から東証グロース市場の売買代金が減少しだしており、米金利上昇に個人投資家が警戒感を強め。

テクニカルとしては、今週の日経平均は週間で680.18円安(-2.46%)と大幅続落。週足のローソク足は2週連続で陰線を形成。終値は前週の26週移動平均線割れに続いて13週線も割り込んだ。

《 所感 》

今週は方向感が無い相場か。

目先・短期投資では、日本株は、相対的に割安なバリュエーション、日銀の超緩和姿勢堅持もあって、極端な弱気に傾斜する必要はないが、目先の先行きではFRBの大幅利上げとQT発動で上値の重い相場展開が想定されるだけに、徹底したセクターと個別銘柄選びで「押し目拾い・戻り売り」のスタンスを維持する投資戦略か。下落局面の場合は26,000円台を割ることも視野へ、損切とヘッジも今の時点検討。

中期投資では、中間反落から業績相場への上昇期間の賞味期限の短さを意識。

📚米国や中国で3月の消費者物価指数(CPI)、生産者物価指数(PPI)の発表がある。高い伸びは相当に織り込み済みとも考えられるが、足元で再び米金融政策に焦点が移りつつあるなか、予想比での上振れ次第では市場が神経質に反応する可能性がある。米国では3月の小売売上高も発表されるが、インフレ高進下での消費動向が注目。弱い結果となれば、スタグフレーション(物価高と景気後退の併存)リスクが一段と意識され、相場の重しとなろう。

14日には欧州中央銀行(ECB)定例理事会があり、タカ派色の濃い結果となれば、世界的な金利上昇圧力になりかねないため、こちらも注目される。

📚米引き締め加速と円安、株安連動なら一時的には日本売りか

円安と株安が進行し、債券安を日銀が止めている状況を海外勢が見れば「マーケットは日本売りのサインを出している」と受け止める可能性も。

1つ目は海外投資家が、円安が進行中は、ドル建ての日本株の資産価値が目減り。日本株は為替リスクで「落ちてくるナイフに手を差し出す」

2つ目は、日本企業にとっての海外で展開している、つまり現地生産がバブル時代の2%から30%程度進んでいる数字もあり、外貨建て資産の円ベースでの評価は上がるものの、コスト増がそうしたプラス効果を上回る企業もかなり出てくるのではないか。

📚ハイテクグロースセクター

4月14日からの決算ラッシュの重要ポイントは、世界経済と半導体筆頭にハイテクグロースセクターに与える影響です。

半導体については、世界生産の約70%を占めると言われる希ガス「ネオン」の供給問題主要2社が操業停止したが、この2社、インガス、クライオインで世界シェアの45~54%を占める)、パラジウム(世界シェア約40%)の市況上昇の問題があります。3月29日に開催されたマイクロン・テクノロジーの2022年8月期2Q決算発表において、この2つの原材料については、今後コストアップ要因にはなるものの、現時点では半導体生産には支障はないということでした。

ただし、この問題については、TSMC、インテル、サムスンといった半導体生産を自分で行っているロジック半導体大手3社、マイクロン・テクノロジーのようなメモリ大手だけでなく、準大手以下のロジック半導体メーカーで自社生産を行っている会社がどうなのかも、気になるところです。特に、自動車、民生機器、産業機器では、汎用半導体としては高いほうの技術レベルになる10ナノ台から40ナノまでの半導体だけでなく、90ナノ、100ナノ、200ナノといった古い半導体も使っています。半導体生産に思わぬ支障が出ているかもしれないため、ニュースに注意する必要があります。

一方で、経済全体で使うデータ量が趨勢(すうせい)的に増加している状況が変わらなければ、あるいは企業のDX(デジタルトランスフォーメーション)投資が継続するのであれば、企業向け、データセンター向けサーバーの需要増加ペースは変わらず、先端半導体の需要も鈍化しない可能性もあります。これについては半導体各社の決算、特にインテル、AMD、エヌビディアの決算を確認したいと思います。

また、景気全般の問題になれば、アップル、マイクロソフト、メタ・プラットフォームズ、任天堂、ソニーなどの大手IT企業や大手ゲーム企業の業績にどのような影響がでるかが注目点になります。

資源価格上昇については、ニッケル市況の上昇がテスラのEV(電気自動車)のコストアップにつながっています(ニッケルはリチウムイオン電池の材料)。ただし報道によれば、テスラは複数のニッケル調達先を確保しているため、ニッケルの調達には今のところ支障はない模様です。

📚先週のメルカリ<4385>が週間で7.3%安、フリー<4478>が同3.2%安と軟調。

一方安川電機<6506>好決算など個別を手掛かりに短期取引か。

今種は半導体や電気自動車(EV)関連の見直しに繋がるか、週明けの株価動向に注目。

注目の目先取引は、内外証券が強気の投資判断を維持したウェルスナビ<7342>は同8.1%高。上場したばかりのギックス<9219>のほか、HENNGE<4475>、2.1倍のピアズ<7066>が注目。

《 おまけ 》

【原人バー】番外編として、富士吉田の杓子山をトレイルランニングしてきました!standbymeonline (@standbyme) | PostPrime | 投稿で副業しよう!【原人バー】おやじたちのチャレンジ 番外編:トレラン マットだけですが、おやじが「焼肉」の為に、富士山の見える山に行ってきpostprime.com

中長期の見通し、いま注目銘柄の分析についてプライム登録で。

《 「スタグフレーション」とは?》

📢中長期の見通し、制裁の影響、セリング・クライマックス、注目銘柄の分析についてプライム登録でお会いしましょう。

https://postprime.com/standbyme/posts/705629standbymeonline (@standbyme) | PostPrime | 投稿で副業しよう!

🗽 今週の相場:石油ショック、経済戦争へ 金融市場は米CPIを見極めたいとの思惑も働き、成長株はもう少しの間、我慢の時間。postprime.com

ポストプライム PostPrime のノウハウ

バッジレベル5に到達した奮闘記は、noteで記事にまとめました。クリエーターに興味を持った方はこちらをどうぞ。この記事では主に、閲覧ユーザー向けのコンテンツとなります。

ポスプラの楽しみ方と稼ぎ方

PostPrimeは、投資に関するニュースを独自配信するソーシャルプラットフォームだね。バッジと呼ばれる制度を設けて、投稿者をプライムクリエーターになればサブスクで有料記事を投稿できます!

ポストプライムは、2021年に誕生したソーシャルネットワークです。

エンタメ向けSNSにはない、テキストはもちろん画像、音声そして動画を気軽に投稿できる教育系のソーシャルネットワークです。

偶然に英語で金融を学べるコンテンツを探しているときに、髙橋ダンさんの動画に出会い、その熱量に魅了されたひとりです。

私の専門は金融ではありませんが、私の過去の失敗やまなびを共有することで、みなさんのなにか気づきになれば、とてもうれしいです。

最新2021年 おすすめインデックスファンド/ETF 証券会社

いかがでしたか。ご自身の資産運用銘柄はありましたか?

これら人気の投資信託、インデックスファンド、米国ETFの購入する際は手数料や取扱銘柄数が大切だね。

ここからは、実際にマットが使用している自信をもっておすすめする証券会社を紹介するよ。

売買手数料が安く、キャンペーンキャッシュバック中!