儲かる銘柄を教えてください!は投資の世界では通じるのか?雑誌や広告専門のマネー雑誌で飛び交うのがこのパワーワード!銘柄の多さや、米国株式まで広げると確かに大変。。。。でも知りたい!

「株式銘柄だけで3,000銘柄… 会社四季報って分厚い…」

ましてや、米国個別銘柄なると「チンプンカンプン」。

一株一株調べてゆくのは英語だしぃ、なじみがなしぃ。。。困ったなぁ。

手っ取り早く、儲かる銘柄をおしえて!

特にマネー雑誌や、SNSで飛び交うのこの質問だね。

今の時代は、世界中の国債、株式、通貨、暗号資産など分散投資するときにあまりにも多くの金融商品が多いので迷うね。

だからこそ初心者は、手っ取り早く稼ぐために、銘柄を知りたい気持ちはわかりますよね。

。

この記事でわかること

なぜ投資初心者は、「儲かる銘柄は?」と聞くのか

投資の世界では、有名な質問がこれです。

つまり自分は初心者なので、手っ取り早く確実にもうかる株、為替、仮想通貨を知りたいときのパワーワードである「儲かるのは?」が出てきやすいよね。

個人投資家の増える昨今だが、「株高につられて始めたものの、期待ほど儲(もう)かっていない」「思わぬ損をしてしまった」という嘆きの声を聞くことがある。なぜ、市場が活況にもかかわらず、たいした結果を残せないのか。それは「投資の原理原則を理解していないから」と、経済コラムニストの大江英樹氏はいう。

今回は、リスクを抱えることの不安から逃れたい個人投資家がとりがちな行動について。他人に「お薦め銘柄」を聞いたり、誰かの必勝法を鵜呑(うの)みにしてそのまま真似(まね)したりする人は長期的にみて儲からないというがその理由は?

「儲かる銘柄」を聞く投資家たちの心理

投資というのは、先の不確実なものに賭ける行為であるから、人間であれば誰しも不安になるのは当然だ。しかしながら、投資で成功するためには、そうした不安を全て自分で受け止め、しっかりとリスクに向き合わないといけない。

ところが多くの人はそうしたことから逃げたくなる。結果としてどういう行動を取るかというと、それは大きく2つに分かれる。

① 誰か人に聞く、教えてもらう

② 特定の投資手法だけを信じ込みそれに従ってやる

いずれの行動にも共通することは、自分のお金に対して(少し厳しい言い方ですが…)、

「何かを信じてそれにすがり」

「自分でリスクと向き合うことから目を背ける」

「あるいは逃げる」

ということになります

しかしながら、不安な気持ちから逃げずにそれと真正面から向き合って自分で考えて判断をしないことには絶対に儲からないかもしれません。

もしあなたが、自分のお金に対して「だれかに聞くだけで、一つのことだけが正しい!」と考えるのであれば、資産形成や投資はしない方が良いかもしれません。

「投資のプロ」にも確実に儲かる銘柄なんてわからない

① についていえば、判断を人に委ねることで、ご自身の「リスク」から逃げようとしています。

もちろんわからないことは、SNSや信頼を置ける人に聞けば良いですが、すべてを他人に委ねる質問、例えば「投資する銘柄」や「投資タイミング」などを聞くのはやめた方がいいです。

筆者も時々、「今買うなら何がいいですか?」ということを聞かれることがありあす。

筆者はFPでも投資助言業でもないので、そういう質問には一切答えないようにしています。

自分の意見として市場の見通しや、その企業の成長が見込めるか?業種・業界について言及することはありますが、それはあくまでも自分個人の意見であって、正しいかどうか、その通りになるかどうかなどということはわからないと必ず伝えています。

これをいってしまうと実に身も蓋もないのですが、そもそも、投資の世界でアドバイザーといわれる人たちができることには限界があります。

多くの素人投資家は「儲かる銘柄を教えて欲しい」と思っているだろうが、そんなものプロであろうがなかろうがわかるはずがないです。

お金を払って相談を受けるプロからのアドバイスであったとしても彼らの力を借りるのは、考え方とかデータの見方、判断の仕方を参考にするぐらいのもので、最終的には自分の頭で考えて自分でリスクを取って投資をするしかないです。

できるだけ幅広い人たちの意見を聞き、その上で、自分で考えて判断するということは大事です

一方「何か儲かる銘柄はないか?いつ儲かるか?」と人に聞いて回ったり、雑誌の袋とじ銘柄を信じて買ったりすることはしない方がいいです。

「特定」体験を絶対視することはなぜ危険なのか

また、②「特定体験」については特定の投資手法を信じることで不安心理から逃れようとする行動である。よくありがちな思い込みは、「1つの運用手法を信じ込んでしまい」これが絶対と考えてしまうことです。

「チャート主義」も「長期・積立・分散投資」もそれだけが唯一絶対正しいわけではない。

筆者はいずれの方法も否定するものではないが、物事には何事も一長一短がある。チャートを分析して売買をするのは、短期取引には有効です。

長期投資にとってはあまり意味がないし、「長期・分散・積立投資」を投資信託でおこなうのは手間がかからず、自分で考えなくてもいい便利な方法ではあるが、それほど多く儲かるというわけでもないです。

人は自分の成功体験や失敗体験から学ぶことが多いが、問題はそれらを絶対視してしまいがちになることです。

例えば、外資系金融機関で長年運用をしていた人や証券会社の優秀なトレーダーとしてよく知られた人が

「長年、運用の世界にいたが、なかなかうまくいくものではない。やっぱり積立投資が一番だ」

「投資の神様 ウォーレン・バフェット氏が、”俺が死んだらS&P500のインデックスに投資しろ”」

と発言すると、

「ああ、あんなに外資系で有能だった人でも積立投資を勧めるのか!」

と一面だけ思い込む人がたまにいます。

でも、ひょっとしたらその人は実は単に運用が下手だっただけなのかもしれません。

また一種のハロー効果(*)もあるでしょう。

事実、それほど有名な人でなくても長年にわたって運用で素晴らしい成績を上げている地味な人はいくらでもいます。

*「ハロー効果」

ある対象を評価するときに、目立ちやすい特徴に引きずられて他の特徴についての評価が歪(ゆが)められる現象のことです。

仏像の光背のように光り輝いて見えるという心理からハロー(Halo=光背)と名付けられています。

この場合、外資系金融機関等で長年働いていたという事実と運用の才能があるということは全く別ですが、肩書やキャリアを「ハロー」として勘違いすることです。

投資は、1つの方法だけ、1つの証券会社だけを絶対視しないほうがいいよ。

投資の世界で「正しい」といえることは”2つ”

何よりも一番大事なことは、頭を柔らかくし、かつ自分の頭で考える事です。

筆者は「個別株式の長期保有」を運用の中心としていますが、これも状況の変化で想定していた利回りに届かないことはあるし、「この手法、個別銘柄さえやっていればいい」とは少しも思っていないません。

一方では積立投資をもう20年近く続けているし、株式の短期売買だってやっている方は、それらは全く考え方ややり方の異なるものなので、、長期と短期の投資の際に常に頭を柔軟にしておく必要があります。

投資を含めて人間は先の見えないもに対して不安を覚えるのは自然ですよね。

それが人間の防衛反応として「リスク」と感じます。

しかし投資の世界では、「リスクを取らなければリターン」を得ることはできないということも又事実です。参考にリスクとリータンについては次の記事をご覧ください。

金融資産などの面倒なことやリスク(不安)なことは避けて、それでも儲けたいという気持ちはわかります。

投資初心者のあなたに必要なことは、「少しの勇気と、開き直り」です。

ここで雑誌などで「何もわからなくても、まず投資を始めればいい」という非常にシンプル且つ安易な言葉は軽く流してください。この言葉の意味の裏には「(本業で稼ぎながら、余裕資金をしっかり貯めて、後からしっかり金融の勉強をすれば)何もわからなくても…」なのです。

どの世界の玄人(本業、職業人、経験者)は言葉を端折るのです。

投資の方法に正解はただ1つではないということを理解し、常に頭を柔らかくして、様々な選択肢を否定しないことも大切です。

投資で唯一絶対正しいことは

「未来のことは誰もわからない」⇒「 思い込みを排する 」

「この世の中にうまい話はない」⇒「 全てを疑って考える 」

ということだけです。

後は全てを疑って考えると共に思い込みを排することが必要です。

「勇気」と「思考力」と「少しの勉強」は投資をするためには欠かせないです。

また、どんな金融商品(外貨預金のような比較的波が少ない資産から、暗号資産のような1日に10%以上変動する商品)投資はどこまで行ってもリスクと向き合うことから逃れられないということをきちんと覚悟してください。

松井証券では、豊富な米国ETFだけではなく節税ができるiDecoや初心者向けの銘柄選びも簡単!です。公式サイトはこちらです。

そうはいっても、みんなはどうやってFIRE(早期退職)しているの?そう思うよね。

そんな君には、まずはFIREの年代別のプランを見てね。

積み立て投資の配当金で不労所得生活できる?

米国ETF(SPYD、 VWO、VOO) のような全世界分散銘柄に魅力を感じる方は、配当金という不労所得だけでFIRE生活を目標にするよね。では配当金だけで生活していけるようになるには、どれくらいの資産運用が必要かな?

年間360万円(1か月あたり30万円)の生活費をまかなう場合、配当に約20%の税金がかかることを考えると、450万円分の配当金が必要だね。

450万円(配当金)-20%(税率)

=360万円(手元に残るお金)

高配当株の利回りは3.2から3.95%と仮定すると、どくらいの資産かと。。。じゃーん!

1億1,400万円分持っていれば450万円ほどの配当金

1億1,400万円( HDV 保有額)×3.95%(利回り)

=約450万円(配当金)

初心者向けの資産運用の記事はこちらを参考にしてください。

「新規口座開設No1 」 「楽天ポイント」「 人気の米国ETF商品数でNo.1」、そして「楽天経済圏」でお得に資産運用できるのが魅力の楽天証券。業界最低水準で銘柄数 もトップレベル 楽天証券の公式サイトはこちらです。

米国高配当ETFとの比較

ここまで「自分で考えよう」と伝えてきました。その意味では米国の上場投資信託「ETF」は非常に初心者にやさしくて、自分でネット証券等で投資ができる金融商品です。

詳しくは、初めて投資した先輩たちの体験記事をごらんください。

VWO と同じようにアメリカの高配当株に投資できる海外ETFに、 VWO とVYMがあります。これらを組み合わせて投資している投資家も多くいます。以下の表が、これら3つを比較したものです。

これから最新の2021年から2022年にかけての、傾向をまとめるよ。

| 銘柄名 /経費率 | 直近配当利回り | 組入数 | 特徴 |

|---|---|---|---|

| SPYD /0.07% | 3.95% | 80銘柄 | 会社の規模の大小に関係なく均等配分で構成されている。 |

| HDV /0.08% | 3.34% | 75銘柄 | 構成銘柄に財務健全性が考慮されている。 |

| VYM /0.06% | 2.85% | 412銘柄 | 組み入れ銘柄数が多い。 |

| VT /0.08% | 2.85% | 8,00銘柄 | 全世界分散銘柄。上位は先進国が占める。 |

| VWO | 2.24% | 5200銘柄 | 新興国の大型株・中型株・小型株(全23ヵ国約5200銘柄) |

SPYDやVOOのような米国株式市場S&P500連動が、コロナ過でも成長したね。

それとくらべてVYMやVTは、分散投資している分アフターコロナの成長銘柄が少ない分、利回りや株価に差がでたね。

2020年のアフターコロナ期間は、テック成長するアマゾンやグーグルなど成長するセクターの割合が多いSPYDやVOOが最もパフォーマンスが良い結果なっているね。VTやHDVは情報通信系の成長株の組入銘柄の投資割合が少ないので、その分成長も普通だったね。

配当金を重視する商品(VYM、VT、HDV)、株価上昇を重視する商品(VTI、VOO)のトータルリターンの比較では高配当のETFはやや劣るということがわかりました。

人気のFX、仮想通貨、米国株式、米国ETFのチャート分析や投稿を作成する際は便利なツールが大切です。また年間コスト、手数料や取扱銘柄数が大切ですね。DMM.com証券ならキャンペーンでキャッシュバック、手数料無料になります。公式ページはこちらです。

覚えておくと良い米国&世界ETF12選

以下のETFは非常に手数料が低い金融商品です。日本の代表的な商品と比べても1/3から1/10まで下がります。

またこの10年を米国株と日本株を比べると、成長率もかなり高いです。

■VT 全世界

■VGK ヨーロッパ

■VTI 全米

■SPTM S&P1500(ほぼ全米)

■VOO S&P500

■SPLG 廉価版S&P500

■QQQナスダック100

■DIA ダウ30

■IJH S&Pミッドキャップ400(中型株)

■VTWO ラッセル2000(小型株)

■VUG グロース

■VTVバリュー

米国ETFの資産運用で大切なのが手数料。手数料が業界最低水準で銘柄数 もトップレベル SBI証券の公式サイトはこちらです。

まとめ

どうでしたか?

あなたの投資を継続して、「退場≒投資に失敗してやめる」の避けるのは「全てを疑って考える」と共に「思い込みを排する」ことです。

投資にはリスクが必ずあります。「勇気」と「思考力」と「少しの勉強」は投資をするためには欠かせません。しっかりこのサイトで学んで、一緒に経済的自由を手に入れましょう!

この記事が皆さんの参考になれば幸いです。

最新2021年 おすすめインデックスファンド/ETF 証券会社

いかがでしたか。ご自身の資産運用銘柄はありましたか?

これら人気の投資信託、インデックスファンド、米国ETFの購入する際は手数料や取扱銘柄数が大切だね。

ここからは、実際にマットが使用している自信をもっておすすめする証券会社を紹介するよ。

そんなETFを購入できるのは次の大手ネット証券会社がおすすめ!手数料が無料または少額で維持管理費用も安いので「隠れコスト」が低いよ!

松井証券なら業界No1の口座数、銘柄数で積立投資に最適です。 松井証券 の公式サイトはこちらです。

大手ネット証券では、手数料が安く、銘柄が豊富な証券会社がたくさんあります。長期と短期ポートフォリオを分けて、自分にあった証券口座で、ぜひ分散投資に役立ててください!

「新規口座開設No1 」で 「楽天ポイント」「 人気の米国ETF商品数でNo.1」、そして「楽天経済圏」でお得に資産運用できるのが魅力の楽天証券。業界最低水準で銘柄数 もトップレベル 楽天証券の公式サイトはこちらです。

業界最低水準の買付手数料が0(ゼロ)円/100万円, 55円/5万円 !

手業界最低水準の2つの手数料プランが登場!

ネット証券を始める際、特に「コスト」は重要なポイント。

1日当たりの現物取引・信用取引の合計売買代金が100万円以下なら手数料0円とお得。

投資信託、特に充実な米国株など豊富な取扱商品。

日本株、投資信託はもちろん、米国株、金・プラチナ等まで幅広い商品を取り揃えています。

取引スタイルに応じて、業界最低水準の2つの手数料プランがお選べます。

口座開設料、管理費無料で、ネット証券口座開設数についてはNo.1の実績を誇っております。

お得なキャンペーン

・25歳以下(未成年口座も対象)の国内株式現物手数料がキャッシュバックにより実質0円になるプログラムです(上限なし)

・最大2ヵ月間、米国株式・米国ETFの市場への通常注文時の取引手数料が無料

・Wow!株主デビュー!通常注文時の取引手数料が無料~米国株式手数料Freeプログラム~

・三井住友カードで投信積立の買付金額をクレジットカード決済が最大3%のポイント還元!

インデックス投資家からアクティブトレーダーまで「口座開設No1 」

初心者の方向けNISA口座あら、本格句なアクティブトレーダーまで幅広くサポートできる商品数で口座数No1の絶大な支持を受けています。

お取引や資産管理をスムーズに行うためのツール・アプリのほかオリジナルレポートを毎営業日更新。

- 長期あるいは、短期取引で国内No1の金融商品の品ぞろえ。

- ・現物:

- ・制度信用/無制限(一般)信用:

- ・株式投資信託:

- ・外貨建MMF:

- ・MMF・中期国債ファンド:

- ・現物取引:

- ・単元未満株:

- ・新規上場 公募増資・売出:

- 加えて、上記銘柄をかんたん・シンプルに「テーマキラー」ツールでサックと選べる。

1分まるかり動画や豊富な金融商品の会社です

投資塾のサービス「マネユニ・アカデミー」や最新投資情報などは業界随一の量。

初心者から上級者までシンプルでわかりやすい画面や、金融商品が豊富。

日本の証券会社では株式から、FX、仮想通貨、金・プラチナ、先物・CFDまで非常に幅広いラインナップ。

口コミ評判を見てみましょう。SBI証券は2021年 みんなの株式 ネット証券年間ランキング 総合第1位!

口座開設数はネット証券ダントツの600万口座と、幅広いお客様にご愛顧いただいており、第三者評価機関のランキングや格付けでも高評価を得ています。

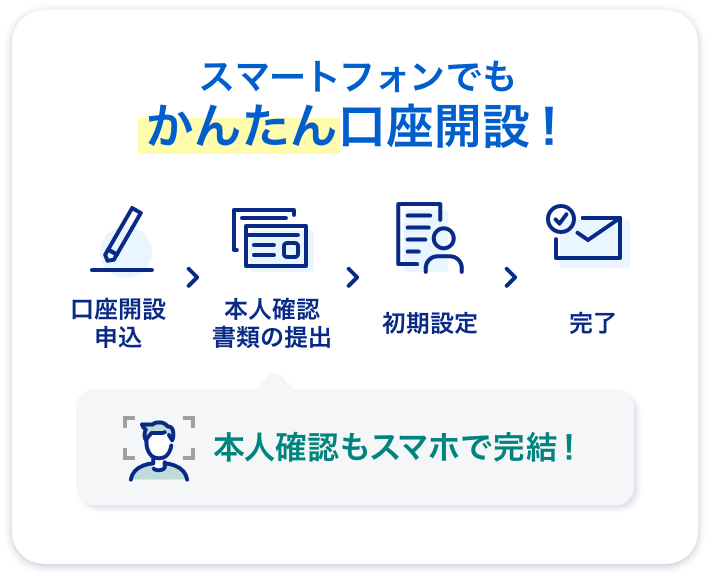

スマホで口座開設がおすすめ

忙しい時にも便利!スマホからでも簡単に口座開設を申し込めます。

書類輸送は不要!かんたん「3ステップ」で申し込み完了。

オンライン申し込みなら最短で翌営業日に開設完了するよ。

スマホで口座開設がかんたんステップ!

充実のサポート

固定電話以外から(通話料有料)03-6737-1667 平日 8:00〜1 9:00

固定電話から(通話料無料)0120-430-283 平日 8:00〜19:00

サポートセンターでメールで問い合わせ

1分動画でまるかり

SBI証券の取引手数料(国内現物)※税込

| 取引金額 | 5万円 | 10万円 | 30万円 | 50万円 | 100万円 | 300万円 |

|---|---|---|---|---|---|---|

| 現物スタンダードプラン | 55円 | 99 円 | 275 円 | 275円 | 535円 | 1013円 ※3,000万円まで |

| 信用取引 スタンダードプラン | 99円 | 99 円 | 198 円 | 198 円 | 385 円 | 385 円 |

| 現物取引 アクティブプラン | 0円 | 0円 | 0円 | 0円 | 0円 | 1,691円 |

| 信用取引 アクティブプラン | 0円 | 0円 | 0円 | 0円 | 0円 | 880円+440 円/100万円毎 |

「新規口座開設No1 」 「楽天ポイント」「 人気の米国ETF商品数でNo.1」、そして「楽天経済圏」でお得に資産運用できるのが魅力の楽天証券。業界最低水準で銘柄数 もトップレベル 楽天証券の公式サイトはこちらです。

業界最低水準の買付手数料 ! 特長 は?

取引手数料が業界 最安値水準

・現物取引 55円~880円 (税込)

・信用取引 0円~88円 (税込)

★米国株式 0円!

さらに!

取引手数料の1%がDMM 株ポイントとして貯まります。

ほかにも0円がたくさん!

・口座開設費

・口座管理、維持費

・入金手数料(クイック入金をご利用の場合)

・出金手数料

すべて無料!

さらに!

25歳以下、取引手数料実質0円!

充実の取引ツール・アプリ

初心者からプロまでさまざまなスタイルに対応した

取引ツールを無料で取り揃えています。

1つのアプリで国内株から米国株まで取引可能!

NISA(少額投資非課税制度)口座にも対応

DMM証券では、もちろんNISA(少額投資非課税制度)口座にも対応

国内株式・米国株式どちらも、担保として利用可能

国内株式・米国株式どちらも、担保として利用可能

・米株担保サービス

ネット証券初!

米国株式を信用取引の担保にできます!

・DMMFX株券担保サービス

DMM 株で保有している株式時価の70%相当額※が

DMM FX口座で証拠金として利用できますので、現金が0円でもFX取引可能!

お得なキャンペーン

・25歳以下(未成年口座も対象)の国内株式現物手数料がキャッシュバックにより実質0円になるプログラムです(上限なし)

・最大2ヵ月間、米国株式・米国ETFの市場への通常注文時の取引手数料が無料

・Wow!株主デビュー!通常注文時の取引手数料が無料~米国株式手数料Freeプログラム~

・三井住友カードで投信積立の買付金額をクレジットカード決済が最大3%のポイント還元!

FX投資家からアクティブトレーダーまで「口座開設No1 」

- 米国株の取引手数料は、日本株に比べて実は割高…。

- 日本株に比べて、米国株・ETFは手数料が高い傾向だね。マットがおすすめはこの2つの証券会社!

- DMM株は、他の証券会社に先駆けて米国株そして米国ETFの取引手数料が完全無料。

- 携帯電話で5分で口座申し込み!少しでもコストを下げて米国株を取引したい…、そんな方はDMM株が良いかもです。

- ▼口座開設・維持費無料!▼

- DMM株の公式サイトはこちら >>

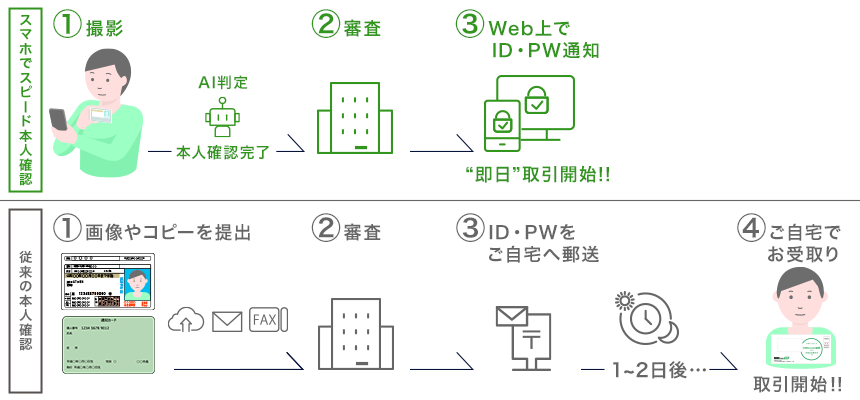

スマホでスピード本人確認、口座開設!

『スマホでスピード本人確認』とは、口座開設時の本人確認をオンラインで完結させる方法です。

オンラインで本人確認が完了すると、これまで取引を開始する際に不可欠であった「郵送物の受取り」が不要です。

郵送物を受け取る必要がなくなり、最短で口座開設を申し込んだ当日中に取引を開始することができます!

忙しい時にも便利!スマホからでも簡単に口座開設を申し込めます。

書類輸送は不要!かんたん「3ステップ」で申し込み完了。

オンライン申し込みなら最短で即日に開設完了するよ。

スマホで口座開設がかんたんステップ!

充実のサポート

DMM証券の取引手数料(国内現物)※税込

さらに!

25歳以下、取引手数料実質0円!

VIPコースは信用取引手数料は0円~

| 取引金額 | 5万円 | 10万円 | 30万円 | 50万円 | 100万円 | 300万円 |

|---|---|---|---|---|---|---|

| 現物プラン | 55円 | 88 円 | 198円 | 198円 | 374円 | 880円 |

| 信用取引 プラン | 88 円 | 88 円 | 88 円 | 88 円 | 88 円 | 88 円 |

| 信用取引VIPコース | 0 円 | 0 円 | 0 円 | 0 円 | 0 円 | 0 円 |

おすすめ書籍

長期ポートフォリオでは、不況やショックに惑わされずに、一定額を定期積立や逆に安値になったETF等を買い増しを続けて10年後のリターンを最大にしよう!

そんな君に、ETF選びのおすすめの本を紹介するね。